九毛九终止IPO的消息在餐饮圈发酵。终止IPO,究竟意味着什么?

1

九毛九“主动”终止IPO?

近日,九毛九终止 IPO的消息传出,引发餐饮业的关注。

近些年,传出上市意愿的餐企不在少数。

A股IPO重启之后,广州酒家集团股份有限公司、广州九毛九餐饮连锁股份有限公司、同庆楼餐饮股份有限公司都在谋求上市。

2017年,广州酒家登陆A股,外界的说法是:“长达8年之久的餐饮企业IPO坚冰被破”。

而早在2016年5月,九毛九就申请了IPO,招股说明书上说,此次公开发行人民币普通股的数量不超过2500万股,占发行后公司股份总数的25%。募集的资金则将用于新建餐饮门店项目和餐饮门店更新升级建设项目。

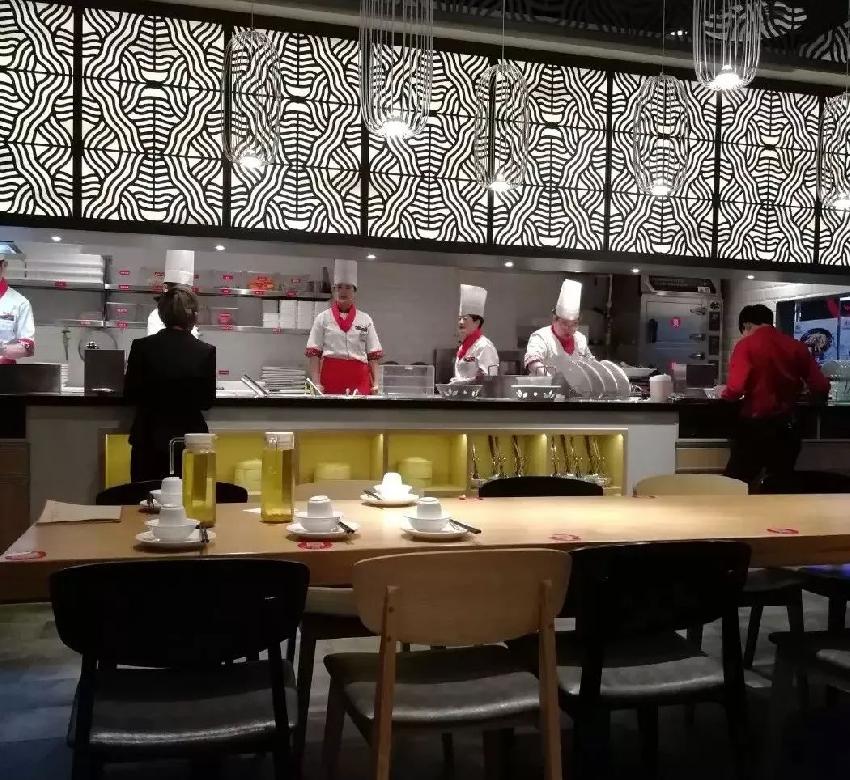

主营山西“手工面”的九毛九,1995年10月底在海口市南航东路上开出第一家店。2002年,他们走出海南,在广州黄埔大道广州第一家分店,也开始了扩张之路。

截至目前,官网显示九毛九的集团门店总数为142家,其中广东地区101家,海南地区16家,北京地区5家,天津地区7家,武汉地区8家,南京地区5家,绝大多数门店开在购物中心。

堪称“面食品类航母”的九毛九,为什么会终止IPO?

和外界很多人猜测的情况不同,九毛九内部人士告诉笔者,终止IPO是因为: “政策环境不好,先撤了,来年再报。”

2

探因:IPO环境变了, “黄金窗口”已消失

而之前,多位业内人士都表示,现在“IPO审查力度变严了 ” 。

根据证监会网站传来的消息,同一时期终止拟IPO审查的共有10家企业,包括广州多益网络股份有限公司、阳光中科(福建)能源股份有限公司等等,广州九毛九餐饮连锁股份有限公司只是其中的一家。而从大范围上来看,截止3月底,今年已经有70家拟IPO企业终止审查。

据知情人士表示,九毛九2个月前就已经终止IPO,这跟“保独角兽运动”(为那些特别优秀的企业让路)有很大的关系 。

目前来看,创业板年净利润不少于5000万,主板年净利润不少于8000万元,是企业申报A股IPO实实在在的门槛。分析人士认为,主板净利润逾1个亿或许才安全,所以现阶段申报可能真不是一个明智的抉择。

犹记得,2009年创业板开闸时,年净利1800万也能上市;2016、2017年“IPO神速”;可是前者是等了将近20年的结果,后者是熬过了财务核查、熬过了IPO暂停才等来的“短暂花开”。

所以,今时不同往日了。从审核趋严,到审核零过会,再到拟IPO企业的主动退出等,这系列现象的出现,足以体现出当前IPO审查力度的过于严格。

在现阶段,企业最明智的选择自然是:留得青山在不怕没柴烧,两害相权取其轻。

所以,我们也看到,在3月30日的年报门槛上,这些排队企业终于对当前的审核形势不再存在幻想,纷纷主动退出。

此外,九毛九的招股说明书也显示其有发展压力。

九毛九的扩张发展非常快。2012年,有19家店,而在随后的几年间达到140多家店。如此快的速度,同步而来的就是高成本、高压力。

比如,招股说明书上显示,九毛九2014年的净利润增长率为58.68%,而2015年增长率成为了-29. 26%。招股说明书上的解释是:净利润下滑的主要原因是公司广东省外地区部分门店由于处于拓展前期而出现亏损,导致了净利润的下滑。

而且,从资本市场的角度来看,餐饮业本来就不是一个高回报性的行业。餐饮企业,特别是连锁型的餐饮企业,店面越多,意味着运营成本就越高,对资金需求量非常大,不确定因素太多,盈利与亏损只是一线之隔。

3

网状结构的餐企,上市本来就难上加难

此外,在世人眼中,餐饮企业普遍上市难。

因为餐饮企业的门店经营是复杂的网状结构,用工密集且流动性极高,存在财务难透明、劳资风险多、税务监管难等诸多问题,上市一直存在着相当大的难度。

一大型连锁餐企老板曾直言不讳:

餐饮90%都是非现金,上市后一规范就没利润了。而且,上市之后的次生反应之一就是高管的所得税激增,高管拿到手里的钱比上市前直接能少一半,他(高管)愿意不?

上市后的估值就是个泡沫。企业成本高了,消费者并不买这个帐,你把成本摊到产品里他不认。 比如现在,在北京招一个服务员5000元根本打不住,工资4000,加上住宿、管理、保险,一个人的成本直逼8000元了,这让餐饮企业怎么干?

众所周知的,乡村基曾在美国上市后下市,主要原因之一也是被规范后带来的管理等巨额成本拖累。

再看看海底捞,也是“曲线救国”,不直接上市,而把底料商(颐海)打包给上了,因为火锅底料公司上市,比餐饮板块上市更容易。

因为供应链公司的商业模式是简单的线性结构:左手买进,右手卖出,赚取中间利润。 如果你的生产规模足够大,采购成本就有压倒性优势,同时,如果下行通道也足够大,利润空间就能持续增长。

模式简单透明+利润持续增长,就构成了一个很好的资本故事。 火锅底料生产相对于餐饮服务而言,投资者承担的风险更小,而其上市融资后就有了更大的资金池,符合风险最小化、利润最大化原则。

再看看广州酒家,能顺利上市也因为他们一大业务板块是月饼零售。

4

如果抛开“上市”来看资本与餐企的互动愈发频繁、密切

虽然,此次九毛九终止IPO,让不少业内人士产生“看空”的心态,觉得打击了餐饮业的信心。但笔者并不这样看,从上述的原因分析中能窥得一二。

另一方面,也要以正常的心态看待餐企IPO。

弘毅投资董事总经理王小龙就表示,其实A股上市难的状况一直是存在的。如果以上市为短期目标,去创业或是经营企业是会出问题的。特别是零售、连锁服务这些要练基本功的行业,把长跑变短跑,很快就会累倒,不管曾经多么风光,到时资本也不会看好,更不是一般的资本敢接盘的。

笔者想说的是,餐饮行业一直是以高于GDP的增长速度在发展(2017年我国餐饮业收入39644亿元,同比增长10.7%),整个餐饮业的盘子在不断增大,在社会经济中的地位也在快速提高。尤其是近两年,资本与餐饮企业的互动愈发频繁、密切。

比如去年以来,我们看到小龙虾品牌松哥油焖大虾获得亿元级A轮融资,中式快餐品牌老乡鸡获得2亿元融资,连咖啡Coffee Box完成1.58亿元B+轮融资,新茶饮品牌奈雪の茶完成数亿元 A+ 轮融资,喜茶完成4亿元人民币B轮融资……

这样的消息,让多少餐饮人兴奋不已。

还有,2014年在香港上市的呷哺,市值已经达到150亿元。

这一切都说明,餐饮业整体的势头越来越好,还是有不少企业有信心去冲刺IPO。

而且,上市的方式也有很多种。 比如某知名餐企,现在也在筹备上市倒计时,创始人表示,时间会根据大环境有所调整,上市的地点也会有多重考虑,比如选择香港、美国等地。

餐饮业已经从传统手工业发展为集科技化、信息化、管理体系化为一体的产业。规模量级、增长速度、活跃指数都频频刷新大众认知。 再加上全面实行营改增后,餐饮企业乃至整个餐饮产业链,将因此更加规范化发展,这更加拉近了餐饮企业与资本市场的距离。

还是那句话:餐饮业未来的征程是星辰大海,我们不必因眼前一时的阻碍而气馁。